【博览财经分析】长假期间,在与A股运行相关度较高的指数中,美股道琼斯指数先涨后跌再反弹、港股恒生指数则低开高走,均在A股放假期间录得一定涨幅——

其中,港股探底回升,内资金融股分化。港股在春节假期仅交易了两天,恒生指数两个交易日均以阳线收官,累计微涨0.06%。

2月1日至2月9日,美国股市共计交易6天,道琼斯工业平均指数在此期间累计上涨0.43%,纳斯达克指数上涨0.23%,标普500指数上涨0.14%。走势上看,美股假期呈现冲高回落走势,道琼斯指数前3日累计上涨1.65%,后3日则回撤1.20%。

由于全球央行的货币政策正在“转向”,由此引发的这波全球浪潮对投资格局的影响深远——当美联储暂停加息,但经济动能尚好,这将有利于新兴市场反弹,因为当美国陷入衰退时,新兴市场历来在劫难逃,届时资金只会选择持有美元、日元等避险资产,而非回流新兴市场。鉴于全球股市面临盈利下调压力,美国、中国皆如此,因此机构普遍预计,在宽松潮下,如果此次资金回流新兴市场,将更可能利好债市。回顾2016年,美联储上一次暂停加息后,随着亚太宽松潮的启动,外资开始重新涌入新兴市场,2016年新兴市场LCY(本地货币债市)债指数上涨 20%、货币反弹。2019年或将历史重演,“只要中国经济能够逐步趋稳,那么新兴市场的估值的确已经很便宜了,中国10年期国债收益率或跌至3%以下。”

A股继续“开门红”

今天(2月11日)是A股市场农历猪年第一个交易日,节日期间,美股和港股表现强势,而且美联储货币紧缩预期明显回落,甚至有消息称美联储可能暂停“缩表”,这些都成为有利于A股表现的积极因素。历史统计规律显示,农历新年首个交易日上证指数如果收出阳线,那么A股全年行情实现上涨的概率非常之高。

据Wind数据,民生证券研究院统计2002年至2018年共计17个年份的春节前后5、10、20个交易日的A股市场表现。

统计结果显示,春节前5个交易日市场大概率上涨,前10至前6个交易日区间市场大概率走平,前20至前11个交易日区间市场大概率下跌。

春节后,A股市场上涨是大概率,但相较节前,上涨区间持续时间更长,上涨效应更强,可至春节后20个交易日。

具体表现为——

春节后5个交易日,上证综指平均上涨1.88%,其中17个年份中15个年份上涨;

春节后10个交易日,上证综指平均上涨1.94%,其中17个年份中13个年份上涨;

春节后20个交易日,上证综指平均上涨2.66%,其中17个年份中15个年份上涨。

中信证券认为:红二月反弹延续 沪指短期内有望冲击3000点!

预计2月行情将从外资驱动转向内资驱动,以成长股估值修复为主要特征。上证综指短期内有望冲击3000点,反弹预计持续至两会前后。

1月北上资金流入速度并未超预期,但边际定价影响明显超出市场预期。整个1月份在全球投资者风险偏好回暖的作用下,北上资金单月流入量达到606.88亿元,平均每天达到27.59亿元。如果维持目前的日均流入速度,全年的北上净流入量将超过7000亿元,即使考虑其中可能出现阶段性的流入放缓(尤其是全球风险偏好下行阶段),达到方星海副主席在第二十三届中国资本市场论坛上提到的预计6000亿的全年流入规模也是大概率事件。所以如果纯粹看北上资金的流入速度,1月的流速并不算明显超预期,但是由于国内投资者偏谨慎的态度,并且外资流入的个股相对集中(消费+金融),每天平均将近30亿的净流入规模对消费和金融股的边际定价产生了巨大的影响,这是同往年的“春季躁动”最大的差异。

……

就中国股市而言,此前在政策预期下,机构追回了去年四季度大幅减仓的饮料(白酒)和白电等高贝塔板块,消费股也迎来外资强劲净流入。不过,瑞银也表示,去年四季度以来很多宏观指标开始大幅走弱,预计今年一季度仍面临宏观压力,3~4月发布的业绩报告可能会出现大幅下修。此外,春节后大量央行流动性调节工具将到期,流动性边际上难以继续放松,楼市政策不大可能很快出现逆转。短期内,机构建议降低对房地产、白酒和家电等高贝塔板块的持仓,而是相对看好盈利增长较为稳定的行业,包括银行、公用事业、建筑和铁路设备。

高盛:新兴市场资产不会如去年那般“高开低走”

这波全球浪潮对投资格局的影响深远——当美联储暂停加息,但经济动能尚好,这将有利于新兴市场反弹,因为当美国陷入衰退时,新兴市场历来在劫难逃,届时资金只会选择持有美元、日元等避险资产,而非回流新兴市场。

鉴于全球股市面临盈利下调压力,美国、中国皆如此,因此机构普遍预计,在宽松潮下,如果此次资金回流新兴市场,将更可能利好债市。罗伯逊对记者表示,回顾2016年,美联储上一次暂停加息后,随着亚太宽松潮的启动,外资开始重新涌入新兴市场,2016年新兴市场LCY(本地货币债市)债指数上涨 20%、货币反弹。2019年或将历史重演,“只要中国经济能够逐步趋稳,那么新兴市场的估值的确已经很便宜了,中国10年期国债收益率或跌至3%以下。”

去年,新兴市场股市、汇市、债市在年初上涨后,掉头下跌。高盛表示,今年历史不会重演。

更缓慢的通胀和不那么鹰派的美国货币政策让投资者们再度将资金涌入风险更高的资产。今年1月,新兴市场股市和汇市创下5年来最佳单月表现。

高盛策略师Kamakshya Trivediand Mark Ozerov表示:“投资者对于'陷入另一个1月新兴市场反弹'感到紧张。最重要的是,从广义上看,2019年1月底的估值看起来不像2018年1月底那么具有挑战性。”

他指出,新兴市场股市、债券和汇市今年年初的估值比一年前更低,高收益的新兴市场资产仍被低估。与此同时,低收益者的估值将低于一年前的水平。这意味着,即使2018年经济增长失望重演,那么新兴市场债市和货币的下行空间相对较少。

不过,下行风险的减少并不一定意味着现在是时候增加持仓。

摩根士丹利持有和高盛不同的意见。该机构表示,新兴市场的固定收益资产正在失去吸引力。

上周,它警告说,在美联储政策更为温和之后,看涨的催化剂已经失去动力。长期新兴市场资产的风险/回报已经恶化。现在不是增加新兴市场长期持仓的时候。

而惠誉评级也指出,2019年新兴市场评级遭下调的国家将多于评级被上调的国家。而据路透统计,穆迪投资者服务公司发出下调警告的国家数量为19个,高于其认为有可能上调评级的11个国家。标普年初警告称,新兴市场近三分之一的大型债券发行者目前的债务水平已不可持续。

惠誉全球主权评级主管James McCormack在接受彭博采访时表示,欧洲地区的新兴市场受益于德国经济增长,评级可能会相对正面,亚洲地区新兴市场评级预计保持稳定,而拉美、中东和非洲的新兴市场,外币债务占比较高,是风险敞口最大的国家,信用评级下调将会对这些国家产生较大影响。

对于主权借款人,评级越高,他们的融资成本往往越低。高企的债务、全球贸易紧张局势、石油和其它大宗商品等价格波动性以及美元走强等因素都对新兴市场的前景构成风险。

从什么都跌到一切都涨,全球市场刚刚经历了“神奇一月”

在美联储鸽派政策助攻下,美国三大股指1月大涨超7%;1月MSCI全球指数中88%的个股也出现上涨,与血色12月形成鲜明对比。分析称,这是近20年前所未有的强势表现,投资者已经从非理性卖出一下子转变为非理性买入。

行情来得太快就像龙卷风!

去年12月,道指和标普500指数均创上世纪30年代大萧条时期以来最差月度表现,但剧情在1月出现了逆势大反转,在美联储“鸽派”政策影响下,美国三大股指1月大涨超7%,标普500指数更是创下自1987年以来同期最佳涨幅。

不止是美股,德意志银行统计的全球38种类别资产今年以来全部上涨(以当地货币计价),并创下近百年来最佳单月表现。

然而经济增长放缓,利润前景未明,贸易形势紧张,再加上地缘政治风险,这些风险资产利空因素,没有一个彻底消除。

12月,美股创下大萧条以来最糟月度表现,然而转眼之间,美股三大指数又在“神奇1月”齐齐涨超7%,创下了三十年来的最佳表现。

德银分析师指出,1月风险资产价格普遍上涨,是美联储鸽派信号带来的“量化宽松交易”。不过来到2月,这种受益于联储政策的超买情绪似乎已经有离场风险,毕竟短暂狂欢过后,市场仍然要面对此前的担忧。

经济增长放缓,利润前景未明,贸易形势紧张,再加上地缘政治风险,这些老生常谈的风险资产利空因素,没有一个在“神奇1月”里彻底消除。

全球资产2019走向分化:资金逃离美股 涌入高收益债市

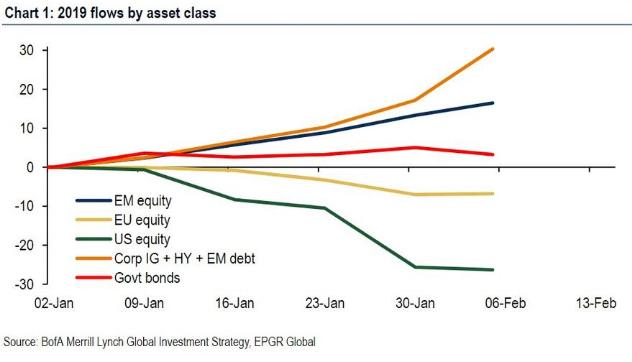

在美股开年反弹的背后,资金正持续撤出。与此同时,高收益债单周买入量达48亿美元,创近三年最高,其今年迄今的回报率超5%,成为固收中表现最好的细分资产类别。

尽管今年以来美股强势反弹,但数据显示,投资者正在撤出美股、买入债券,尤其是高收益债。

美国银行汇编的每周EPFR资金流数据显示,自1月2日熊市低点以来,投资者已购买了360亿美元的债券,卖出了100亿美元的股票。具体到上周(2月1日当周),投资者疯狂买入94亿美元债券,同时有150亿美元撤出股市。

高收益债方面,投资者单周买入高收益债(48亿美元)和新兴市场债券(44亿美元)创下3年来最高值。

Lipper统计数据显示,截至2月6日当周,美国高收益基金流入38.6亿美元,为2016年7月以来最大净增。三周前还出现过单周32.8亿美元的大量流入。

彭博称,高收益债是固定收益中表现最好的资产类别,今年迄今的回报率为5.25%。1月份是2009年以来垃圾债券表现最好的一个月。一级市场方面,到目前为止,2月份的销售额已经达到90亿美元,其中包括两笔垃圾级交易。

英国金融时报援引知情人士称,一月22日,四家信用评级为次级的公司通过美国债券市场融资,而市场的需求非常强劲,以至于每家公司都能够借得比最初计划更多的资金。法巴银行投资组合经理Andrew Frosyth称这一天“是疯狂的”,“自10月初以来还没有见过这样的事情”。

去年12月,高收益债回报创2015年以来最差,一级市场发行也几乎是空白。不过巴克莱分析师Bradley Rogoff认为,高收益债去年12月的差劲表现“更像是流动性驱动的事件,而不是对未来一年的增长和盈利前景进行更负面的重新评估”。

多家投行看好今年高收益债表现

富国银行、巴克莱、摩根大通、摩根士丹利等多家机构今年上调了高收益债的回报预期。

富国银行在看好高收益债方面一马当先,将高收益债总回报预期从去年的6-7%上调至9.9%。1月4日,富国银行在报告中表示,诱人的初始收益率、基本面背景以及债券发行量的小幅上升,都是积极的推动因素。

巴克莱分析师Bradley Rogoff认为,高收益债将获得更多的技术支撑,由于预计明年新发行债券供应量将继续萎缩,因此对零售资金的依赖程度将下降。

摩根大通认为,经济衰退的可能性很小,利率较低,估值具有吸引力,这些都是买入高收益债的理由。

投资者“厌恶”美股了吗

金融博客ZeroHedge称,投资者在将资金撤离美股的同时大量买入高收益和新兴市场债券,表明并未出现大规模的风险厌恶情绪。

美国银行的Michael Hartnett认为,人们对美国股市的这种奇怪厌恶可能有两种解释:

首先,尽管股市飙升,但投资者已开始重新考虑长期停滞,并以新兴市场和固定收益的形式买入“收益”和“增长”。

其次,最近的资金流动显示出明显的信贷回流,而非股市。在股市,“即将再次测试低点”的观点仍然盛行。

尽管投资者对美股持怀疑态度,但Michael Hartnett仍然相信,投资者重新买入股票等风险资产只是时间问题,因为全球央行紧缩周期正在结束,且还有更多政策尚未登场,包括美联储结束量化宽松、中国结束影子银行去杠杆化、贸易休战、德国财政刺激计划以抵消德国失业率即将上升的影响等。

美银美林建议,当前形势之下,现金是一个真正的选择:

一个简单的事实是:利率已经比过去高了,现金是一个切实可行的选项(它是去年表现最佳的品种)。这意味着对于做空波动性这种投资策略的风险偏好将继续减弱。回想2018年,那是三十年来标普500指数波动风险溢价策略表现最糟糕的年份,很多采取这种策略的投资者损失惨重。

美银美林总结称,利率走高的滞后效应后续应当会继续显现,从而支持波动性。

美银美林还表示,尽管美联储态度转向偏鸽,但他们仍认为波动性今年会有所攀升,过去90年的数据显示,处于经济后周期时期的股市通常都偏向于波动性增大。自从1928年以来,标普500指数的表现都展示了波动性会在牛市后半场倾向于走高。

此外,经济基本面风险或许也支持波动性攀升。

而现在就押注波动性出现个位数幅度的攀升或许还为时过早。美银美林解释说,如果美联储的下一步是降息,交易员们将会凭直觉预期波动性走高。原因很简单:

美联储知道我们不知道的东西。

以上内容为转载内容,用于投资者教育非商业用途,图片或文字与本公司立场无关,如认为涉及内容侵权,请联系本公司进行删除。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。